索菲亚家居是中国定制行业第一家上市公司,早在2011年就率先上市,索菲亚的上市带动中国定制行业的更高速发展,长时间以来,索菲亚公司的一举一动都成为行业关注焦点,他们凭借定制衣柜品类的畅销创造了行业风口,让无数的“后浪”们前仆后继的进入定制行业。

简述很多人喜欢把欧派、索菲亚和尚品宅配当作行业前三强,并常常与之对比,每家公司都有其独特的一面,其实这三家公司是同一行业里不同业务模式的代表,欧派擅长橱柜产品,并以橱柜产品作为核心产品带动衣柜品类崛起,尚品宅配擅长直营、销售管理,销售人员比索菲亚、欧派同类人员之和还要多,索菲亚以定制衣柜起家,擅长衣柜类产品,带动橱柜品类崛起。如果要找三者的共性的话,索菲亚和欧派更像是传统的定制企业,以生产制造为主,以授权经销商店面进行销售为主,尚品宅配是非传统的定制企业,以销售能力为主,业绩达成大幅度依靠直营店面渠道。作为以定制衣柜品类起家的品牌,索菲亚在该品类仍是当之无愧的No1级企业,今天我们一起来看看他们在2019年的表现吧。

在年度报告的第一部分是以“致敬专注 不忘初心”开篇,详述了索菲亚在2019年所产生有变革以及未来的战略规划,我们截取部分信息进行分析。或者可以理解为组织架构的调整,在2019年里索菲亚公司确实出现了包括但不限于营销总经理这样的高层人员大幅度变动,虽公示为个人原因,但也不排除来自索菲亚的组织变革触发。由组织架构调整带来的营销管理制度调整,重点阐述了与国内TOP100房地产企业的合作以及家装、整装公司的合作,顺便提了一下打造互联网营销矩阵。与地产商合作是近年来头部品牌都在争取的渠道,渠道争取下来后还得看具体的业绩达成,这个只有看2020年表现了。这是2020年索菲亚最大的一个调整,将品牌战略升级为“柜类定制专家”,主广告语也更新为“专业定制柜,就是索菲亚”,同时特别提到该品牌战略升级与“大家居”战略不冲突,并说明了在“大家居”框架下,索菲亚衣柜(索菲亚定制柜)、司米橱柜、索菲亚华鹤木门依旧是聚焦的主线。就这个品牌升级我们认为是“回归”主业,就像格力空调那样,虽然推了很多品类的产品,但最后卖得最好的还是格力空调,将品牌战略调整为定制柜这并没有什么问题。还提到了产品、数字化升级,这些都是老生常谈的,给我们印象较深刻的是在广州罗浮宫的索菲亚轻奢馆店面,其整体的产品表达和索菲亚传统的门店有了较大幅度的形象提升,大多数的产品细节与轻奢风格或者是说高定有匹配度。

索菲亚的营收数据是最“干”的,99.46%都来自家具制造业,年度总营收是76.86亿。同比增速为5.13%,个位数的增速在2019年、2020年里的各类报道里都饱受争议,比如没有跑赢欧派的17.59%和尚品宅配的9.26%,但经过我们的分析会发现这属于行业性的增速放缓,并不只是索菲亚受到影响。按产品分

衣柜品类,增速近乎停止,仅1.9%,能看到的原因包括越来越多的橱柜业竞争对手的衣柜品类业绩增长,以及由于衣柜品类低门槛带来的中小型厂商蚕食,这是外界原因,索菲亚自身的原因年报未披露,我们在此并不作臆测。橱柜品类,如果把8.51亿拿来和其它友商对比的话,会发现介于皮阿诺(10.42亿)与我乐(7.27亿)之间,但要知道皮阿诺和我乐橱柜产品还涵盖工程订单(大宗业务),并且2019年的业绩受该类订单影响极大,所以从侧面我们认为索菲亚的司米橱柜在中国市场业绩已非常靠前了。木门业务,1.88亿的木门业绩并不算突出,在整个营收占比里也非常小,属于孵化型品类,这版块业务未来有较大的突破空间,毕竟木门行业也有数十亿级的厂商。但同样面临门槛低,中小型甚至微型工厂的竞争非常剧烈。家具家品,该品类的增速也比较乐观,但由于基数相对较小,对于整体业绩的贡献仅5.59%,不排除未来大幅增长的可能。在报告里(P20)介绍到索菲亚的销售渠道包括经销商渠道、整装渠道、家装渠道、大宗工程业务、电商新零售渠道和直营专卖店式。并分别列举了销售占比

*1 业绩预估按年总营收76.8亿计算,2018年预估按73.11亿计算,涉及到不同的销售收入计算方式,在此不作详细区分,述数值仅供参考。经销商店面业绩下滑可能与普通店面减少有关,在2018年报告里店面约2600家,2019年报告里为2501家,大家居店从2018年的98家增至2019年216家等,其它详情见后文内容。按地区分

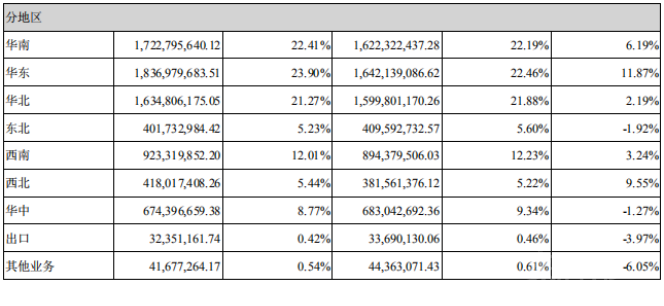

华南、华东、华北,索菲亚在这三个区域的营收占比都超20%,并且与上年同期相较增减幅度小,这说明索菲亚在该几个区域的运营稳健性,此外,西南地区以9.23亿名列第四,其实西南地区的定制行业产业链规模仅次于华南,能在西南地区拥有如此成绩实属不易。出口业务,相对于整体业绩而言,仅3千多万的出口业绩有点表现不佳,就索菲亚这类头部品牌来讲,出口业务其实可以更加重视,会有更优的业绩表现。当然这里面可能还存在品牌商标授权事宜,我们在年报里看到SOGAL商标使用费相关信息,也许在合约里有出口部分的约定也有可能。在索菲亚的营收数据来看,其核心渠道仍在经销商渠道,直营、大家居、大宗业务等虽处于上升趋势,占比上来讲与经销商渠道对比仍有较大差距,需要注意的是大宗业务的60%以上增长,这或许是索菲亚未来业绩的一个更大突破点。在地区划分方面能看到索菲亚在过往业绩表现较好的多个区域都有稳健的业绩表现,但增速明显放缓。

索菲亚在年报里就核心竞争力部分介绍了“品牌力不断攀升、积极进取的全渠道营销体系、拥有全方位、垂直一体化“数字化运营平台”,并持续优化中、产品力、工业化(供应链能力)--7大工厂,24条柔性生产线,交货期短,准确率高,返修率低。”这几个版块。我们来翻译翻译。品牌力,在年报里描述了与Sogal France、SCHMIDT两个公司的合作作为品牌力的起点,并描述了受众对这个点的认知,以“全国老客户转介率超过20%”描述消费者的认可。相对于国内其它友商都是自创从零开始构建品牌力而言,索菲亚的这些方式有些取巧,以至于众说纷纭,有的人认可,有的人吐槽。渠道体系,以经销商、大宗业务、家装/整装、互联网、异业联盟这五个角度进行介绍了渠道体系,这是当下行业各友商都在发力的几个赛道。数字化,索菲亚的数字化主要集中在后端生产解决,对于前端交付方面以及营销故事化方面不够突出,鲜见于媒体向它的友商们那样去深度解读数字化成就,已知的部分仅有王自如的一个小合作介绍了下工业4.0工厂,如蜻蜓点水一般,介绍了些通用信息点。产品力,或者应该是讲的研发能力,在业内索菲亚的研发一直走得很稳,印象最深刻的产品莫过于C2框、百叶门、康纯板,前两者是畅销了十几年的款式,后者是近几年热推的无醛板材。生产力,24条柔性化生产线,设备多、设备好。这是生产制造型企业都会描述的一个核心竞争力。索菲亚的这几点核心竞争力是典型的生产制造型企业认为的核心竞争力,也是投资者会关心的几点,我们同期查看了小米集团等公司的年报,会发现这些影响力更大、营收更好的公司把核心竞争力都会放到“商业模式”和“产品”两个大版块上。有趣的是索菲亚的两大友商,欧派、尚品宅配的年报里都出现了“商业模式”这样的文字信息,而索菲亚没有提及。

经营索菲亚的经销商生存状态如何?我们用以下表格尝试还原。关店率

除了大家居业务、木门业务在增长外,司米、索菲亚的店面都在减少或低幅度增长,这是一个不太理想的数据,不论是经销商放弃还是厂商主动优化,最终的体现是店面净减。如果从中国城市数量来看,2500-2600家是不是定制家居业单品类经销商店面的峰值?欧派橱柜2019年末的店面数量为2334家,欧派衣柜为2144家。“2018年末,城市个数达到672个,其中,地级以上城市297个,县级市375个。”按这个值计算,2500家店以3.72家/城市进行分布,定制行业常规情况是下沉到县级行政区域,如果按“2846个县级规划”来讲,2500家亦非峰值,仍有提升空间。超市店的大幅减少或许表明该渠道的引流价值或商业模式存在严重问题,如果在2020年再度大幅减少,将直接证明该模式在索菲亚的运营失败。木门店面净值仅49家,总量达到390家,这个值也非常不乐观,木门融合经销商从500家增加到560家,一年时间里仅新增了60个经销商愿意做木门品类。因此,我们认为索菲亚在2019年经销商渠道管理这一版块做得不够好,在经销商渠道拓展方面甚至可以打上不及格的分数。前文提到经销商渠道的营收占比为83.86%,以76.86亿总营收为基数,我们以该比值得到以下表格。

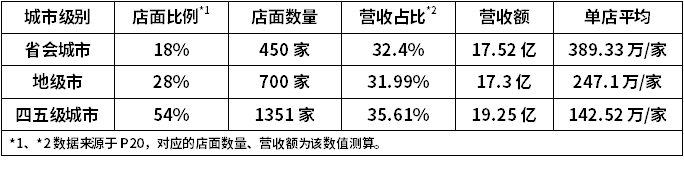

根据测算,索菲亚衣柜门店平均年营收为207.08万+9.12万,约216.2万/家,司米橱柜门店约为84.48万+9.12万,约93.6万/家,木门店约40.51万/家。综合下来,按3952家店面计算,约163.09万/家。但是上述值里存在一个较大变数,即大家居店,由于未公布大家居店的单独营收,我们把大家居店的业绩并入了衣柜、橱柜、木门等品类店营收里了,所以包括衣柜的216.2万、93.6万、40.51万这三个值都有可能存在一定数值的下滑。年报里P20公布了索菲亚不同城市级别不同的营收占比,以51.79亿衣柜及配件营收加上家具家品的2.28亿(2501家平均营收之和)计54.07亿为基数,我们按此营收占比再度拆分一下数据。

这里存在的变数还是前面提到的大家居店和家具家品、木门、橱柜的融合业绩,所以单店平均业绩存在一定的误差。在年报里提及到客单价为11592元/单,按此值计算,四五线城市单店完成123个客户,地级市完成213个客户,省会城市完成336个客户即可达到平均线。如果按每个城市的交房数据来对比这个平均成绩的话,那么单店业绩仍有巨大的增长空间。比如重庆主城某常见规模的小区为例,30层楼高,每栋8户,单栋楼住户可达240户。

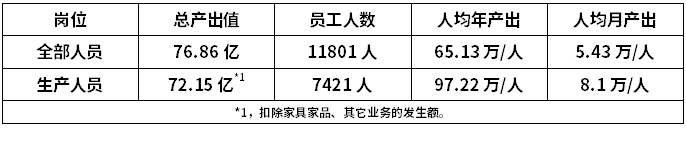

在索菲亚工作会有什么样的薪资表现呢?我们找到以下数据供参考。

生产人员薪资由“支付给职工以及为职工支付的现金”减去销售、技术、管理等项目的“职工薪酬”得出,仅供参考。人均产出是厂商比较在意的一个数值,我们将通过两方面来展示,一个是全员的人均产出,另一个是生产人员的人均产出,该值以76.86亿为基准,给到大家参考。

在P176里我们看到销售费用里出现了1.99亿的广告费,以及0.68亿的宣传费,2.67亿以该值为广告费计,“1元广告换多少收入”,约1:28.72,即索菲亚每投入1元广告费可换回28.72元。数值仅供参考。如果按P182页的“广告费付现支付”2.06亿计,1:37.31,即每投入1元广告费可换回37.31元。

总结

索菲亚2019年的发展表现有很多槽点,但我们认为远没有那些看衰的文章写的那么不堪,当然也不像那些刻意赞美的文章那么优秀,如果让我们来评论2019年的索菲亚的话,可以看作是被按下暂停键的一年,没有耀眼的成绩,也没有失利的惨败。有文章认为索菲亚的前五大客户占营收比重过大,与其它友商对比数值悬殊,恐成为发展BUG,属于不良表现。我们看来这是很正常的市场表现,这和每个品牌的渠道构成不一样,另外作为厂方不就应该以让经销商做大做强为已任吗?人家发展得很好还不行了?经销商不是封建社会的诸候,更像是现代社会里的联邦。